Phân tích Dupont là gì? Ý nghĩa của mô hình Dupont

Phân tích DuPont còn được gọi là mô hình DuPont, là một công cụ mạnh mẽ để phân tích sâu về Tỷ suất lợi nhuận trên vốn chủ sở hữu (ROE) của một công ty và hiểu những yếu tố chính thúc đẩy nó, cung cấp những hiểu biết có giá trị về sức khỏe tài chính của công ty.

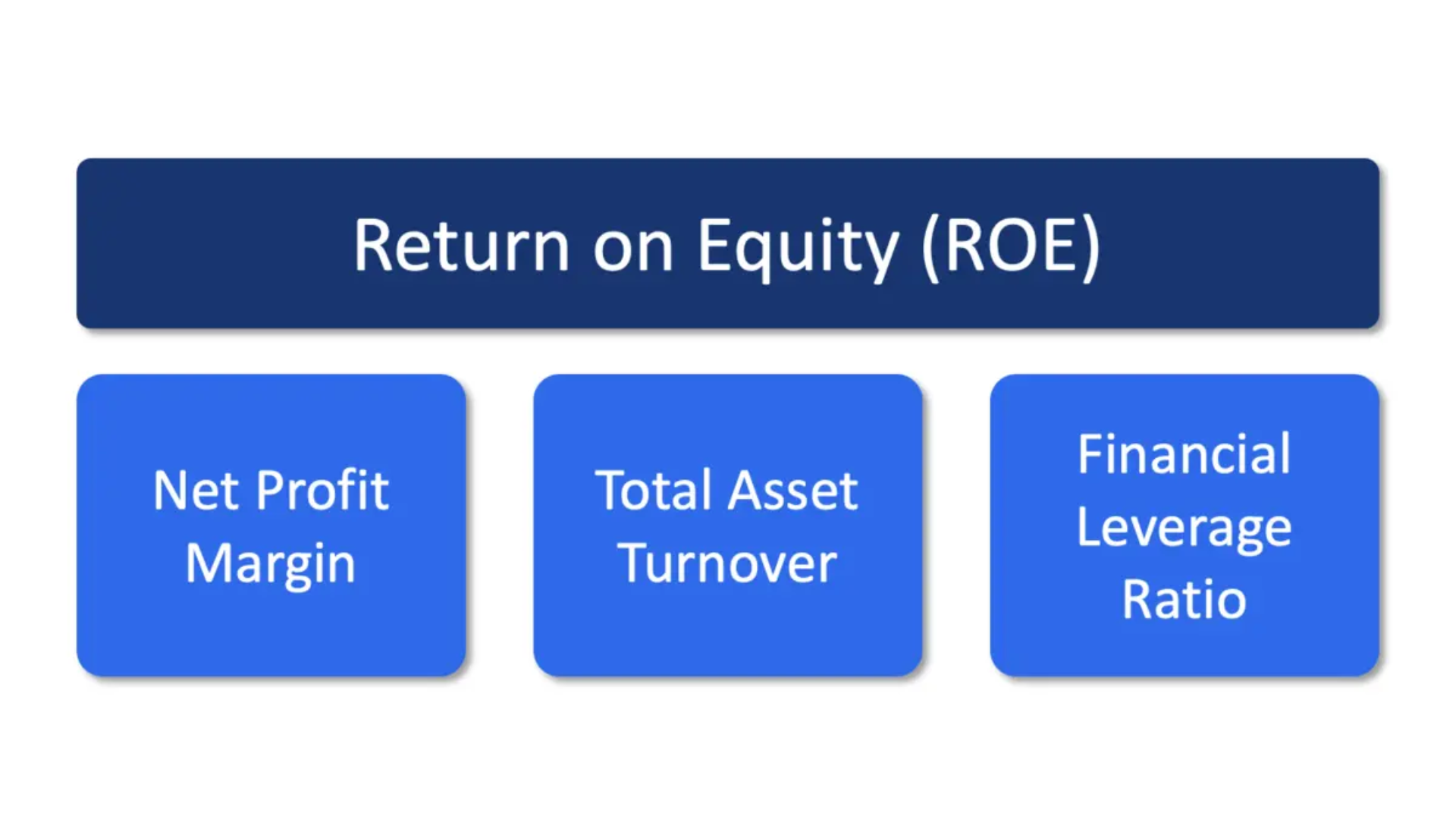

Công thức:

ROE = Biên lợi nhuận ròng x Vòng quay tổng tài sản x Đòn bẩy tài chính

= (Lợi nhuận sau thuế / Doanh thu) x (Doanh thu/ Tổng tài sản bình quân) x (Tổng tài sản bình quân/ Vốn chủ sở hữu).

Ý nghĩa các thành phần:

- Biên lợi nhuận ròng: Đo lường mức lợi nhuận mà công ty tạo ra từ mỗi đồng doanh thu. Một công ty có biên lợi nhuận ròng cao chứng tỏ công ty có lợi thế cạnh tranh mạnh mẽ cũng như khả năng quản lý chi phí tốt.

- Vòng quay tổng tài sản: Đo lường mức độ hiệu quả của công ty trong việc sử dụng tài sản để tạo ra doanh thu. Khi một công ty có vòng quay tài sản cao chứng tỏ khả năng sử dụng tài sản của họ rất hiệu quả dẫn tới ROE cao hơn.

- Đòn bẩy tài chính: Đo lường mức độ nợ mà công ty sử dụng để tài trợ cho tài sản của mình. Một công ty dùng nhiều đòn bẩy tài chính sẽ có ROE cao hơn, tuy nhiên cũng sẽ có rủi ro hơn.

Ưu điểm và ý nghĩa:

- Cung cấp hiểu biết sâu sắc hơn về ROE: Giúp xác định các lĩnh vực cụ thể mà công ty vượt trội hoặc tụt hậu so với đối thủ cạnh trang.

- So sánh hiệu quả: So sánh hiệu quả của một công ty với các đối thủ cạnh tranh hoặc mức trung bình của ngành.

- Xác định các phương pháp cải thiện: Xác định các chỉ số mà công ty có thể tập trung để cải thiện ROE.

Nhược điểm:

- Nhạy cảm với dữ liệu kế toán: Dễ bị thao túng bởi các công ty.

- Giới hạn trong dữ liệu lịch sử: Không dự đoán được hiệu suất trong tương lai.

- Tính đặc thù ngành: Diễn giải có thể thay đổi tùy theo ngành.

Cách phân tích:

- B1: Thu thập dữ liệu tài chính: Thu thập thông tin từ báo cáo thu nhập và bảng cân đối kế toán của công ty nhà đầu tư đang phân tích.

- B2: Tính toán các thành phần: Chia nhỏ ROE thành ba thành phần chính trong công thức phía trên để tính.

- B3: Áp dụng công thức DuPont: Kết hợp các thành phần: ROE = Biên lợi nhuận ròng x Vòng quay tổng tài sản x Đòn bẩy tài chính. Điều này cho thấy sự thay đổi trong từng thành phần ảnh hưởng như thế nào đến ROE tổng thể.

- B4: Phân tích từng thành phần: Xác định điểm mạnh, điểm yếu và lĩnh vực cần cải thiện dựa trên các phân tích. Ví dụ, tỷ suất lợi nhuận cao với vòng quay tài sản thấp có thể cho thấy khả năng cải thiện hiệu quả bán hàng.

Ví dụ:

Công ty A và Công ty B trong cùng ngành, cả hai đều có ROE là 10%.

- Công ty A: Biên lợi nhuận ròng = 5%, Vòng quay tổng tài sản = 2, Đòn bẩy tài chính = 1

- Công ty B: Biên lợi nhuận ròng = 10%, Vòng quay tổng tài sản = 1, Đòn bẩy tài chính = 1

=> Mặc dù cả hai công ty đều có ROE giống nhau, nhưng phân tích cho thấy:

- Công ty A: Hiệu quả hơn với tài sản (vòng quay cao hơn) nhưng lợi nhuận thấp hơn, có thể cho thấy lợi thế về vận hành hoặc khả năng cạnh tranh trên thị trường.

- Công ty B: Tạo ra lợi nhuận cao hơn trên mỗi đồng doanh thu nhưng ít phụ thuộc vào nợ hơn, cho thấy tập trung vào tăng trưởng ổn định hoặc hồ sơ rủi ro thấp hơn.